Pour une responsabilisation économique et sociale du capital

Petit précis du capital. Anice Lajnef, responsable trading dérivées actions dans plusieurs grands établissements financiers, dresse une feuille de route détaillée pour réconcilier responsabilités sociétales et capital. Explications.

Il est courant d’entendre que la fiscalité française, source principale de financement du modèle social, est perçue par les contribuables comme confiscatoire, dissuasive d’efforts et de prise de risques accrus, finalement néfaste au développement économique.

Favoriser la circulation économique des richesses

Cette opposition artificielle entre fiscalité « redistributive » et croissance économique est infondée.

Il est possible, à travers une taxe contre l’immobilisme, de proposer un nouveau mécanisme d’imposition des liquidités immobilisées.

Ce procédé contribuerait, à la fois, à la justice sociale et à la valorisation des initiatives économiques.

Pénaliser l’immobilisme économique

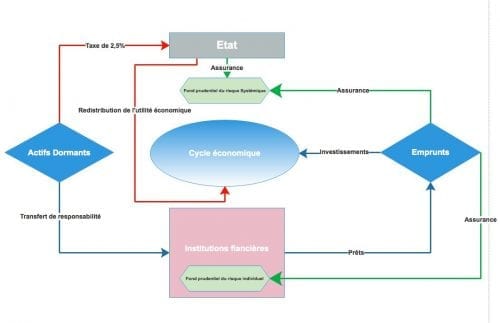

Cette taxe se calculerait à hauteur de 2.6% annuel sur la base des actifs possédés et dormants (e.g. liquidités sur un compte en banque, biens immobiliers vides, œuvres d’art non exposées, des métaux précieux stockés) par des particuliers ou des professionnels au-delà d’un certain seuil autorisé.

Cet impôt aurait pour fonction d’inciter le redéploiement et la circulation des ressources économiques immobilisées dans le circuit et de limiter ainsi par la taxation l’immobilisme productif.

Cette mesure serait une taxe équitable et dialectique qui viserait à dépasser l’opposition actuelle entre le pauvre et le riche et à lui substituer une réalité plus pertinente entre le « faiseur », celui qui investit son argent et le « thésauriseur », celui qui le laisse dormir.

Le riche entrepreneur qui – par sa consommation, ses investissements et ses activités entrepreneuriales – contribue au dynamisme du système économique serait ainsi moins imposé que l’hériter craintif, thésauriseur et rentier.

Une taxe plus pertinente que l’ISF et les droits de succession

Contrairement à l’ISF (Impôt de solidarité sur la fortune) qui pénalise indistinctement la richesse et couvre d’opprobre des entrepreneurs à succès, une telle taxe contribuerait à valoriser financièrement et, de façon toute aussi importante, symboliquement leur contribution au développement économique français.

Ce système d’imposition serait également un moyen de traiter la problématique des héritages et droits de succession afférents.

Prenons l’exemple d’un héritier disposant de 100 millions d’euros et n’ayant pas les capacités et la volonté de ses ascendants pour les gérer. S’il décide par sécurité de les laisser dormir, il se retrouverait après 10 années avec 77 millions d’euros et après 20 années avec 59 millions d’euros.

Ce retour du capital dans le circuit économique par le biais de la taxe serait plus équitable que les taxes sur les droits de succession.

La volonté de parents bâtisseurs de transmettre leur entreprise est respectée et la chance est donnée à l’héritier de perpétrer le succès de ses ascendants.

Ce système d’imposition serait plus juste et plus efficace. Il permettrait de dépasser des oppositions factices entre fiscalité et développement économique, en contribuant à davantage de redistribution tout en stimulant l’activité économique.

Il cesserait de polariser la société française en opposant, à des fins souvent politiques, les citoyens en fonction de leur richesse.

Il contribuerait à redonner au capitalisme français son esprit initial, c’est-à-dire celui d’un souffle libérateur fondé sur la notion d’effort, de mérite et d’initiative.

Les échecs des politiques monétaires

La taxe sur l’immobilisme économique apporte une solution face à l’échec des politiques monétaires des banques centrales des pays développés.

En effet, suite à la crise mondiale de 2008, qui a pour origine les prêts hypothécaires aux Etats-Unis, les banques centrales ont décidé d’injecter des sommes gigantesques dans le système financier pour répondre aux besoins intensifs de liquidités.

Cette injection de liquidités n’a toutefois pas pu éviter la crise de la dette souveraine, c’est-à-dire la détérioration des conditions d’emprunts des Etats. Le risque de sa propagation à l’économie réelle a motivé les banques centrales à mettre en place un programme d’injections récurrentes de liquidités monétaires dans le système financier. Ces politiques, lancées au niveau mondial, sont plus connues sous le nom de Quantitative Easing (QE).

Ce tour de passe-passe monétaire donne un pouvoir extravagant au banques centrales. Il a permis à court terme de stabiliser un système financier à la dérive. Mais les conséquences à long terme sont méconnues étant donné le caractère exceptionnel et inédit du remède.

La création de monnaie et le rachat de dettes d’Etats ou celles de grandes capitalisations boursières par les banques centrales est un coup de pouce inestimable donné au système financier, pourtant responsable de la crise de 2008.

Le contribuable a cependant été mis lourdement à contribution suite à des programmes d’austérité menés au niveau des Etats : stagnation des salaires des fonctionnaires, augmentation de la fiscalité, réduction des dépenses d’Etats…

L’inflation réelle à court terme a été modérée si on compare aux injections démesurées de liquidités dans le système. La raison de cette légère inflation est simple. Ces liquidités profitent aux acteurs sophistiqués du cycle économique. La majorité de cette masse monétaire créée artificiellement et à très bas coût reste souvent inerte dans le cycle haut de l’économie.

Les liquidités profitent aux grandes institutions (baisse du coût d’emprunt des Etats, et des sociétés cotées en bourse…) mais elles ont du mal à circuler vers le bas, pour favoriser les échanges économiques basics. Une cassure s’est produite, entre les liquidités possédées par des agents économiques sophistiqués et l’individu lambda.

Il serait donc pertinent de remédier à ce paradoxe, qui voit une immobilisation importante de liquidités dormantes n’atteignant pas l’économie réelle.

La taxe sur l’immobilisme est censée pénaliser la non vélocité des liquidités. En d’autres termes la non circulation des richesses dans le cycle économique.

C’est une façon pour l’Etat de ventiler vers le bas, par des redistributions ciblées, les liquidités dormantes amassées par les acteurs économiques thésauriseurs.

L’utilité économique de cette masse monétaire libérée est censée redonner de la vitalité aux échanges économiques basics. En effet, l’utilité d’un euro pour une famille vivant sous le seuil de pauvreté est bien plus importante que pour une multinationale qui se construit un coussin monétaire.

L’idée de la taxe est de créer une pénalisation sur les liquidités “dormantes”, et de la généraliser à tous investissements physiques “dormants”.

Définition de la taxe sur l’immobilisme économique

La taxe sur l’immobilisme économique est un prélèvement effectué sur tout actif dormant au-delà d’un certain seuil.

Le taux de 2.6% est choisi de tel façon qu’au bout de 25 ans plus de la moitié de la richesse initiale soit préservée.

Le seuil d’activation de la taxe doit être bas et peut être défini comme un multiple du seuil de pauvreté par individu constituant le ménage.

La taxe sur l’immobilisme est une taxe sociale exclusivement et n’est aucunement destinée aux activités régaliennes. Une fraction peut servir à alimenter un fond de garantie en cas de risque systémique, c’est-à-dire une crise économique profonde.

Exemples d’actifs

- Compte courant

- Les biens immobiliers : Cette taxe ne concerne pas la résidence principale ou les résidences secondaires, avec une période minimum d’occupation dans l’année.

Elle ne concerne pas non plus les investissements locatifs occupés.

Tout bien qui n’est pas occupé (location ou autre) plus d’une certaine période dans l’année est assujetti à la taxe au prorata de sa vacance.

Cette taxe aura comme effet une pression sur les prix de la location, et par incidence une baisse du prix de l’immobilier. Peut être une solution pour favoriser l’accès à la location et à la propriété.

Cette taxe pénalise aussi les institutions financières (banques et assurances) qui se construisent un parc immobilier non habité sans prendre la peine de le gérer.

- Les métaux précieux et les stocks de matières premières : Les métaux précieux sont assujettis à la taxe s’ils n’ont pas un but productif.

- Les œuvres d’arts et collections sont assujetties si elles ne sont pas exposées dans un espace privé ou public.

- Les placements en actions ne sont pas assujettis.

- Les obligations d’Etats ou de sociétés ne sont pas assujetties (transfert de la responsabilité de la taxe vers la société emprunteuse).

Transfert de la responsabilité sociale du capital

Plus généralement, la “responsabilité” de cette taxe peut être transférée à des institutions financières (banques, assurances, Hedge fund, Crowd funding…).

Ces institutions seraient mandatées pour gérer les stocks de liquidités des particuliers et des entreprises pour les faire circuler dans le circuit économique et minimiser ainsi le prélèvement prévu.

Aucune rémunération n’est prédéfinie et fixée à l’avance (comme les livrets A par exemple) mais la rémunération est censée refléter le rendement des investissements et de leurs prises de risques associées.

Le but de ces institutions est de surperformer le rendement négatif de la taxe.

La responsabilité de la taxe est alors transférée au niveau de ces institutions, sur les stocks de liquidités non prêtées. La taxe s’applique si ces institutions ne prêtent pas les liquidités disponibles.

Ces comptes de gestion doivent être complètement ségrégués des comptes courant de dépôts.

Cas particulier :

Les prêts entre particuliers permettent au prêteur de s’exonérer de cette taxe sur les montants prêtés. La taxe est transférée à l’emprunteur en cas de non utilisation des montants reçus.

Structuration des prêts lors du transfert de responsabilité : La prime universelle du risque individuel et l’assurance contre le risque de crise

Cette pénalisation de l’immobilisme ne peut être dissociée de la prime de risque rémunérant les prêteurs lors du transfert de responsabilité.

Si cette taxe se met en place, un effet inédit se produit, une sorte de révolution de notre conception de la finance et de l’économie.

En effet, le capital oisif est taxé à 2.6%. Ce taux de rendement négatif devient donc une référence à battre pour tout détenant de capital. Il suffit de le remettre dans le cycle économique pour en être exonéré. Donc dans le cas particulier d’un prêt, le possédant du capital économise 2.6% du capital même s’il le prête à un taux nul.

Ce décalage vers le bas des taux d’emprunts ne peut que servir l’emprunteur, le preneur de risque économique, le générateur d’activités et d’emplois.

En somme, il se produit, à moindre coût, une transformation de l’utilité du capital, qui passe d’un état dormant à un état actif.

Certes le prêteur économise 2,6%, cependant il est censé prendre en compte deux risques liés au prêt.

Le premier est un risque propre au profil du prêteur, appelons le risque individuel.

Le second est un risque propre au risque de l’environnement économique et financier, appelons le risque systémique.

Structuration des prêts dans le système traditionnel

Dans un système traditionnel, la structuration d’un emprunt repose essentiellement sur quatre facteurs principaux :

Le taux directeur décidé par la banque centrale, auquel vient s’ajouter un taux censé matérialiser le risque de défaut de l’emprunteur, une marge pour rémunérer l’institution financière et une assurance facultative pour protéger l’emprunteur en cas de défaut.

Plus l’emprunteur est fragile financièrement, plus le taux de risque de défaut individuel est élevé. Idem pour l’assurance facultative.

Taux global= taux directeur + marge + prime de risque dépendant de l’emprunteur + assurance facultative contre le risque individuel

Le taux directeur est le levier ajustable des banques centrales pour mener leurs politiques monétaires censées avoir une influence sur l’économie et l’inflation.

La manne qui correspond à ce taux directeur et qui est décaissée par les emprunteurs, est en partie incorporée par les banques centrales dans leurs bilans (via les institutions financières), et aussi encaissée par des prêteurs possédant originalement le capital.

Plus l’économie est en surchauffe et plus ce taux est augmenté par les banques centrales en anticipation d’un risque de crise économique, et plus le capital est rémunéré pour compenser le risque de défaut futur.

En cas de crise, pour sauver un système financier et économique à la dérive, l’Etat est censé intervenir. Cette intervention est supportée par l’Etat, et donc par l’ensemble des contribuables.

Alors qu’il est plus logique de faire supporter ce risque aux agents financiers responsables de cette crise. Logique mais rarement faisable, car ces mêmes agents financiers sont aux abois en temps de crises.

Le système actuel privatise le profit en amont des crises, mais mutualise en aval l’ardoise à payer en cas de crise via l’endettement de l’Etat et les politiques d’austérités (augmentation des impôts et coupes budgétaires).

Assurance contre le risque systémique

Il serait donc pertinent de ne pas rémunérer les prêteurs artificiellement en vue d’une crise puisqu’au final cette augmentation de la rémunération ne sert pas à améliorer la situation, mais la rend plus fragile puisque le coût de l’emprunt augmente, et ainsi rend la santé financière l’emprunteur plus précaire.

Il serait plus judicieux de responsabiliser les emprunteurs en amont d’hypothétiques crises et d’utiliser cette manne pour constituer un fond d’assurance en cas de risque de crise systémique. Ce fond est alors collecté et utilisable par les états pour prévenir les crises ou relancer l’économie par l’investissement.

En résumé, contrairement au système traditionnel ou le prêteur encaisse cette rémunération du risque tout en supportant seul le risque de défaut de l’emprunteur, il faudrait que la prime liée à ce risque systémique alimente un fond étatique censé intervenir en amont d’éventuelles crises pour en diminuer les effets catastrophiques pour le prêteur, l’emprunteur et l’ensemble des contribuables.

Assurance contre le risque individuel

Dans le même esprit, il serait aussi judicieux, par analogie, de créer au niveau de chaque institution financière prêteuse, un fond de garantie en cas de défauts individuels. Les institutions financières prêteuses seraient donc principalement rémunérées par leur marge, et les paiements liés au risque de défaut alimenteraient un fond de prévention contre les risques de défauts individuels.

Par ce mécanisme, les institutions financières auraient un rôle plus proche de l’intermédiation commerciale, et se verraient délestées d’une partie des risques financiers.

Reste à savoir quelle prime de risque individuel serait demandée aux emprunteurs pour protéger les prêteurs de leurs défauts éventuels.

Est-ce que dans cette mutualisation du risque la prime doit être plus grande pour un profil plus risqué, comme c’est le cas dans le système traditionnel ?

Où est-ce qu’il faut égaliser les profils de risques en ayant comme seul levier de décision un ratio de solvabilité égal pour tous les emprunteurs ?

Seule la solvabilité et donc un taux d’endettement tolérable doit justifier de prêter ou pas, et non une prime de risque qui rémunèrerait plus.

En d’autres termes, la responsabilité de la décision de prêter doit être transférée au prêteur, sans être motivée par un surcoût du risque porté par l’emprunteur, mais motivée par une étude approfondie de la solvabilité de l’emprunteur.

Quelle justice sociale y-a-t-il à ce qu’un prêteur soit frileux de prêter à un certain taux, par peur de défaut de l’emprunteur, alors qu’il devient motivé pour un taux plus élevé qui prenne en compte le risque associé à l’emprunteur.

Seule la prise de risque économique doit être rémunérée et non la prise de risque de défaut liée à la contrepartie.

Il est préférable que la prime de risque d’un emprunt soit universelle et identique, en ayant comme seul levier le taux de solvabilité, quelques soient la personne, l’entreprise ou l’Etat.

Cette prime servirait donc à alimenter un fond d’assurance géré par les institutions financières et censé rembourser les prêteurs en cas de défaut des emprunteurs.

Structuration des prêts dans le nouveau système

Dans ce nouveau système, les prêts sont structurés de la façon suivante :

Taux global= taux du risque économique+ marge + taux d’assurance ajustable contre le risque systémique + taux d’assurance universel contre le risque individuel

Taux du risque économique

Dans le cas particulier d’un emprunt classique, il correspond au taux sans risque. Dans ce cas particulier, aucun risque économique n’est supporté par le prêteur, seul le risque de défaut est supporté. Ce risque n’étant pas rémunéré, ce taux est alors nul.

Il peut être diffèrent de 0 si le prêteur accepte d’être associé au risque de l’activité économique en acceptant d’être affecté par les pertes ou les gains. Cette rémunération peut se faire par des montages financiers qui permettent aux emprunteurs un intéressement sur les résultats futurs et/ou un droit d’avoir des parts de la société emprunteuse par une participation actionnariale à un prix et une date prédéfinis à l’avance.

Dans ce cas, ce taux ne peut être fixé à l’avance. Il dépend seulement des résultats futurs et de la performance économique de l’emprunteur.

Marge ou frais bancaires : Fixes et indépendants du risque. Payés par l’emprunteur.

Taux d’assurance ajustable contre le risque systémique : Ce taux est un taux estimant le risque de crise systémique, c’est-à-dire le taux de défaut lié aux conditions économiques du moment. Il est calculé et réévalué par un organisme étatique indépendant. Il alimente un fond de réserve étatique. Ce fond est alimenté en partie par l’Etat grâce à la taxe sur l’immobilisme. L’autre partie est alimentée par les emprunteurs. Ce fond de garantie systémique est ségrégué des établissements d’investissements.

Taux d’assurance universel du risque individuel : Taux universel, indépendant du profil de risque de l’emprunteur et qui alimente un fond de garantie des emprunts contre les défauts des emprunteurs. Ce fond de garantie individuel est maintenu par les établissements d’investissements. Il est fixe dans le temps et ne dépend pas des cycles économiques. C’est une assurance pour les prêteurs.

Schéma simplifié des flux

Responsabilisation, mutualisation et récompense

Ce système de prêt doit être fondé sur la responsabilisation des acteurs financiers et économiques, la mutualisation des risques et la récompense des décisions performantes.

A/ Responsabilisation

La responsabilité est partagée entre le prêteur et l’emprunteur.

L’établissement prêteur doit respecter un cahier des charges sur la solvabilité de l’emprunteur. Seul le critère de solvabilité doit rentrer en compte dans la décision et en aucun cas le niveau de la prime de risque associée à l’emprunteur.

Les établissements financiers et les emprunteurs sont notés en fonction de la performance pour les uns et l’historique de crédit pour les autres.

B/ Mutualisation

L’assurance contre le défaut individuel et le risque systémique doivent être mutualisées et chaque emprunteur décaisse le même taux d’assurance.

C/ Récompense

L’assurance contre le risque individuel est ségréguée sur des comptes de chaque établissement financier et n’est pas assujettie à la taxe d’immobilisation.

En cas de surperformance du taux de défaut prévu par le taux d’assurance universel, le surplus est redistribué à la banque pour récompenser leurs décisions dans le processus d’emprunt.

La notation des emprunteurs sera abaissée ou améliorée en fonction de leur historique de remboursement. Cette notation est censée aider les établissements prêteurs dans leurs prises de décisions.

Les leviers de l’activité économique

A/ Le levier du taux de risque systémiques

Le taux d’assurance du risque systémique est révisable, par une institution étatique, en fonction de la vigueur économique prévue, censée prévoir le risque de défaut futur des avoirs prêtés en cas de risque de crise systémique.

Il permet d’alimenter un fond de garantie censé amortir les risques systémiques. Ce fond est alimenté par l’Etat grâce à une partie de la recette de la taxe sur l’immobilisation, et par les emprunteurs.

Il est le levier ajustable de l’économie, pour réduire la voilure en cas de surchauffe de l’activité. Il tient le rôle du taux directeur de la banque centrale actuellement. Mais au lieu d’être un loyer de l’argent qui impacte le bilan des banques centrales et rémunère sans risque le prêteur, celui-ci devient une manne de liquidités utilisables par l’Etat pour protéger et relancer l’économie.

B/ Le levier du ratio de solvabilité maximum des emprunteurs

Bien que le taux universel du risque individuel soit figé dans le temps, le ratio de solvabilité maximum (dette sur revenu) doit être fixé par le même organisme indépendant. Il est un second levier pour réduire la voilure en cas de surchauffe économique.

Responsabilisation sociale du capital en cas de crise

De tout temps, la rémunération du risque systémique décrit ci-dessus n’a jamais été ségréguée du risque individuel de l’emprunteur.

Jusqu’à maintenant, la manne correspondant à la rémunération du risque systémique a été partagée entre les établissements financiers et les agents économiques possédant le capital (dormant ou pas).

En cas de crises, les agents économiques et financiers peuvent être seuls responsabilisés, au risque de voir le système s’effondrer.

Dans d’autres cas, l’Etat peut s’ingérer au risque de s’endetter lourdement à la place des vrais responsables et de voir monter la gronde populaire.

Dans les deux cas, sans fonds de garantie du risque systémique et individuel, c’est le peuple qui paye la note, alors que c’est une infime minorité qui a préalablement profité de l’absence de ces fonds.

Cette situation se résume à privatiser les profits et mutualiser les pertes. Un système injuste qui contribue à l’exacerbation des inégalités de richesses.

Prenons deux exemples :

- Durant la crise de 1929, où l’Etat est peu intervenu du fait de l’ampleur de la bulle boursière et financière, c’est toute l’économie qui s’est écroulée, entrainant une crise sociale et politique.

Cette crise mènera à une déstabilisation, devenant globale, entrainant le monde vers la démagogie et le populisme. L’humanité en paiera le prix fort pendant deux décennies et une guerre mondiale.

Le capitalisme sauvage qui rémunère indistinctement les possédants et accroit les inégalités (extrêmement élevées avant la crise) n’a jamais été mis face à sa responsabilité de construire un coussin amortissant les dérives d’un système grâce à un fond de garantie des risques systémiques et individuels.

- Durant la crise de 2008, l’origine peut être imputée, entre autres, à la crise des « subprimes ». Les établissements américains ont prêté à des particuliers à des taux parfois élevés sans avoir mis en place un taux universel et un fond de garantie contre le risque de défaut individuel des emprunteurs.

Le re-packaging des prêts dans des véhicules opaques présentant des rendements importants propagera la crise au reste du monde. La crise de liquidité causera la chute boursière des banques et une restructuration bancaire sans précédent.

Cependant, contrairement à 1929, les Etats sont intervenus massivement en s’endettant pour sauver un secteur à la dérive, sans qu’il soit mis face à ses responsabilités.

La crise bancaire est devenue une crise de la dette souveraine, avec des ratios d’endettement des Etats vertigineux.

Encore une fois, le peuple est censé amortir cette crise et en payer le prix fort du fait de politiques d’austérités impactant principalement la situation des classes moyennes (les inégalités de richesses sont à des niveaux plus élevés qu’avant la crise de 1929).

Certes une législation bancaire plus contraignante a été mise en place en imposant des ratios de solvabilités plus élevés aux banques pour prévenir des risques futurs, mais le système reste fragile et dépend fortement de politiques monétaires menées par les banques centrales. Celles-ci alimentent le marché de liquidités qui ont du mal à atteindre les individus de base.

Les effets à court terme sur l’économie sont peu concluants. Les effets à long terme sont pas encore connus, mais le pire est à craindre étant donné le caractère injuste de la mesure, puisque certains privilégiés seulement profitent de façon certaine de ce flot de liquidités données par les banques centrales sans contrepartie.

Tant que les prêteurs ne seront pas mis à contribution pour mettre en place ces coussins monétaires amortisseurs de leurs propres dérives, ce sont les peuples qui en paieront le prix fort.

Simplification des impôts « régaliens »

La taxe sur l’immobilisme est une taxe sociale exclusivement et non pour les activités régaliennes.

La manne qu’elle est censée générer est importante.

Grâce à cet apport, pour financer les activités régaliennes, il est possible de simplifier drastiquement le système fiscal, et de réduire significativement les taux d’impositions :

A/ Revenus

1/ Pour les individus :

Revenus du capital imposés à 10%.

Revenu du travail non imposé. Seulement des prélèvements sociaux et de retraite.

2/ Pour les sociétés

Imposition de 5% à 30% selon un barème fondé sur l’impact écologique de l’activité.

B/ Consommation

Une taxe flat comme aux US (simplification censée réduire la fraude à la TVA et simplifier sa collecte)

C/ Impôts sur le capital

Non assujetti car inclus dans la taxe sur l’immobilisme (plus d’ISF, plus de droits de successions ou de donations)

D/ Aucune niche fiscale (règle d’or) et aucune optimisation fiscale rendue légale. Les arbitrages fiscaux doivent être rendus impossibles.

Une législation dure contre la fraude et l’évasion fiscale

La législation doit être très punitive, car sans justice sociale, il est difficile d’obtenir la paix sociale. L’application du droit doit se faire fermement.

Flux de capitaux

La simplification et la baisse des impôts finançant les dépenses régaliennes sont censées attirer les vrais acteurs économiques, et qui plus est dans une zone où le capital actif économiquement est respecté. Une zone sans taxe sur la fortune possédée et sans droits de successions.

Les possédants dormants devront choisir entre quitter le pays, ou choisir d’investir activement dans le cycle économique.

Ce système de taxation permettra en termes d’agents économiques de séparer naturellement le bon grain de l’ivraie.

Anice Lajnef